相続税対策って何をすればいいの?

Q 相続税対策って何をすればいいのでしょうか?

A 生前贈与・生命保険・税額軽減制度など、それぞれに合った相続税対策があります。

遺産を受ける側にできる相続税対策としては、とにかくもめずに遺産分割協議を成立させることです。相続税法上、特例や税額控除の規定が色々とあり、この適用があるかで納税額が大きく異なることがあります。

そして、その特例や税額控除の適用を受けるには、遺産分割協議が成立していることが原則必要になります。

例えば配偶者税額軽減という規定があります。これは、配偶者の相続税の課税価格、つまり実際に取得する遺産額が、法定相続分の遺産額以下であるか、または1億6000万円以下である場合には、配偶者の税額軽減を受けることによって納める必要がなくなる軽減措置です。

どれくらい違うかひとつ例にとって見てみます。

相談に至る経緯・事案の概要

夫Xが亡くなり、妻Aと子B・Cの二人が残されました。Xの遺産総額は1億円です。負債はありません。まず、課税価格(税額を算出するためのベースとなる金額)は、「取得財産額-債務額」ですので、この場合は課税価格1億円です。

次に基礎控除というものがあります。その名の通り基本的に控除される範囲の事で、相続人の人数によって変化します。基礎控除額は「5000万円+(1000万円×法定相続人数)」で算出されます。

※法改正により平成27年1月より

「基礎控除額:3000万円+(600万円×法定相続人数)」

この場合は、5000万円+(1000万円×3人)=8000万円です。

1億円-8000万円=2000万円が実際の課税対象となります。

この2000万円を法定相続分で分けると妻Aが1000万円、子B・Cがそれぞれ500万円ずつになります。これに税率をかけます。1000万円以下の税率は10パーセントですので、100万円、50万円、50万円が相続税額ということになります。

しかし、遺産分割協議ができていた場合、配偶者であるAさんには、1億6000万円に対応する税額まで税額軽減が受けられます。したがって今回については、Aさんには税金がかかりません。

このように納税が必要になるかを左右するほど、重要な規定であることがわかります。

他にも、特例は様々あります。

そうすると、このような相続税の知識は、遺産分割協議でもめている場合の有効な交渉の道具の一つになると思いませんか?

弁護士法人ラグーンでは、税理士と連携しておりますので、的確に税務の知識も活用し、遺産分割協議を進めていくことが可能です。

|

当該事件にかかった時間及び弁護士費用 |  |

|

H25年2月21日 Aさん逝去 H25年3月 8日 AさんからCさんへ登記の名義変更 H25年3月11日 預金解約、払い戻し。 DさんEさんへ分配。 合計 約1ヶ月 |

遺言執行 32万4,000円 + 遺言評価額の1.08%

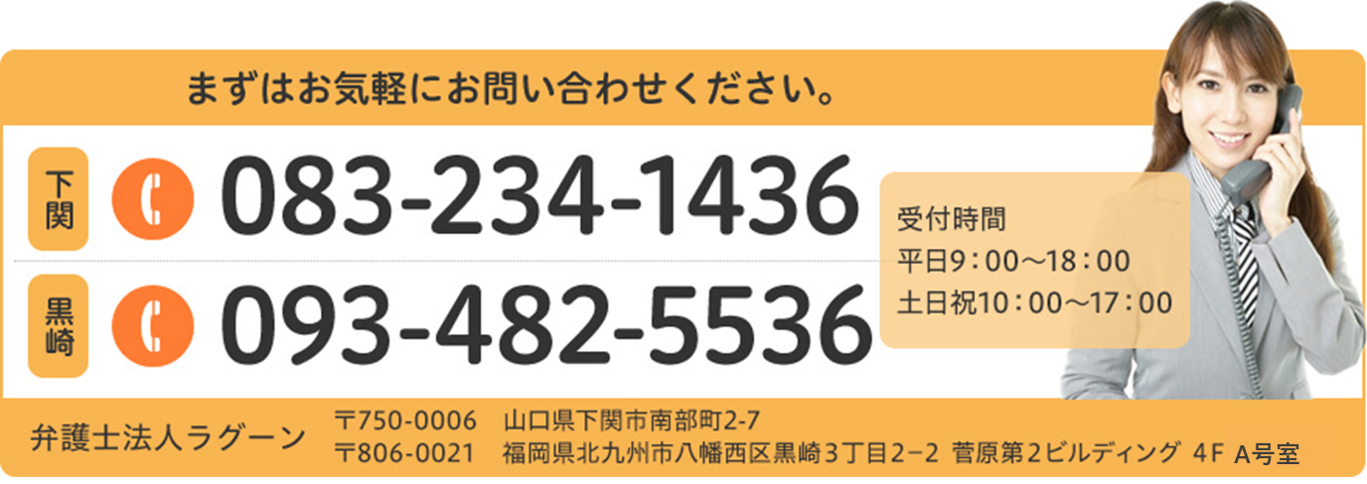

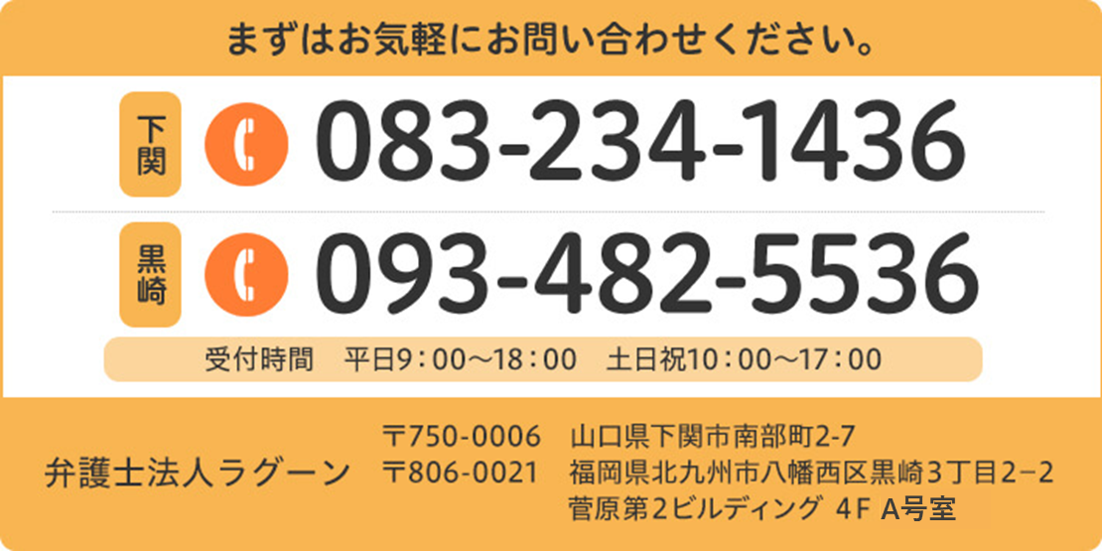

初回30分無料相談実施中!

|

相続紛争に関わるご相談は当事務所にお任せ下さい。

親切丁寧にご相談に対応させていただきますので、 まずは30分無料相談をご利用ください。

|

|

- ある相続人が、被相続人から生前に多額の財産を受けている

- それぞれの相続分

- プラスの財産は相続したいがマイナスの財産はいらない

- 時間が経ってから借金があることがわかった・・

- 特定の相続人に「遺産をすべて相続させる」と遺言を残していた

- 相続人と財産の範囲についてのQ&A

- 相続人の一人と連絡が取れない場合、遺産分割に反対する人がいて話がまとまらない場合

- 相続方法の種類

- 相続税についてのQ&A

- 相続税対策って何をすればいいの?

- 自筆証書遺言と公正証書遺言Q&A

- 葬儀費用を遺産から出していいのでしょうか

- 被相続人が「遺産のすべてを第三者へ」と遺言を残していた

- 被相続人が莫大な借金をしていた

- 被相続人の世話を全くしていなかった相続人がいる

- 被相続人の預貯金の引き出しについて相続人全員の合意が得られません

- 親の相続 長男が優遇されるのか?

- 遺言を確実に実行してほしい~自分の意向に添った遺産分割~

- 遺言書をどうやって書けばよいかわかりません

- 遺贈についてのQ&A

- 預貯金の引き出しはどのような手続きをすればよい?